いつもお仕事お疲れさまです♪

この記事は

おいおい考えている

お金ができたらやろうかな

こう思っている方々にぜひ読んでいただきたいです。

30歳から投資したとき

40歳50歳から投資したとき

仮に投資したらいくらくらいになるかシミュレーションします。

結論から言うと「早ければ早いほど良い」です。

ちなみに、今回の記事は私がおすすめする投資信託のインデックス運用を前提にしています。

現状リスクの高い仮想通貨や株式の短期トレード、不動産投資などは知識を備えていない中ではおすすめしていません。

▼インデックスってなに?という方はこちらの記事もご覧ください。

【公務員におすすめ】複利が効く投資信託インデックス運用

投資信託

「ファンド」と呼ばれるプロが厳選する企業の株式詰め合わせセットを購入して、そのプロたちに手数料を支払って運用してもらう方法です。

インデックス運用

1つの企業の株が上がった下がったで利益や損失が発生するのでなく、日経や米国株式市場の株式の時価総額で算出された指数に連動して運用します。

経済が拡大し株式市場にたくさんお金が集まれば上がって利益が出ます。反対に、不景気で株価全体が下がれば損失が出ます。

市場を引っ張るアメリカは堅調で、今後も経済成長していくと考えられます。

複利

複利とは、投資したお金で得た利益を受け取らないで、再度投資に回すことで、プラスで運用できた時に、得られる利益が雪だるま式に増えます。

投資したものが時間を経るごとに勝手に増えていくイメージですね。

▼複利について詳しく書いた記事はこちらです。

早期✖️投資信託(iDeCoやつみたてNISA)✖️インデックス運用

これが年功賃金で安定した収入を得られる公務員に最もおすすめしたい投資法です。

それでは、いつ投資を始めるかでどれくらい将来変わってくるのかシミュレーションしてみたいと思います。

地方公務員の投資シミュレーション

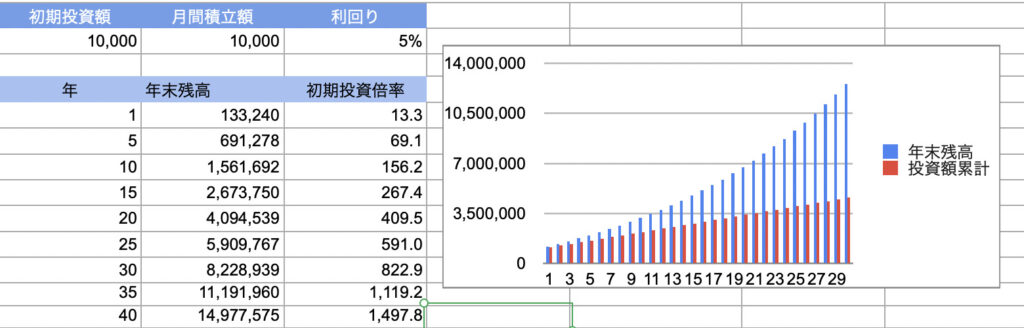

基本条件

同じ商品に再投資型で積み立て

現在定年の60歳までをシミュレーション

地方上級公務員の事務職を想定して、家賃や住宅ローン、結婚費用などは細かく考えず投資に回せるであろう範囲の金額でシミュレーションします。

また、資産取り崩しの際の控除や課税についても言及せず、シンプルに計算します。

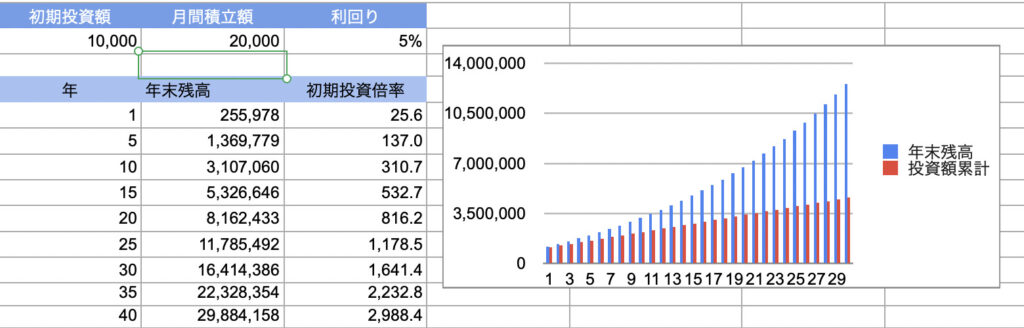

下表は毎月1万円と2万円積み立てていった場合のそれぞれ計算表です。

年数を追うごとに投資額に対して残高との差が開いていってますね。

グラフを見ると、得た利益をさらに投資に回すことで時間を経るごとに金融資産が増えていることがわかりますね。

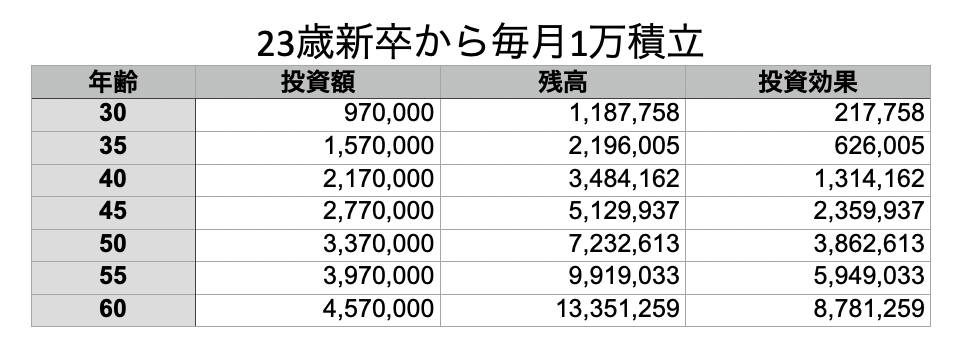

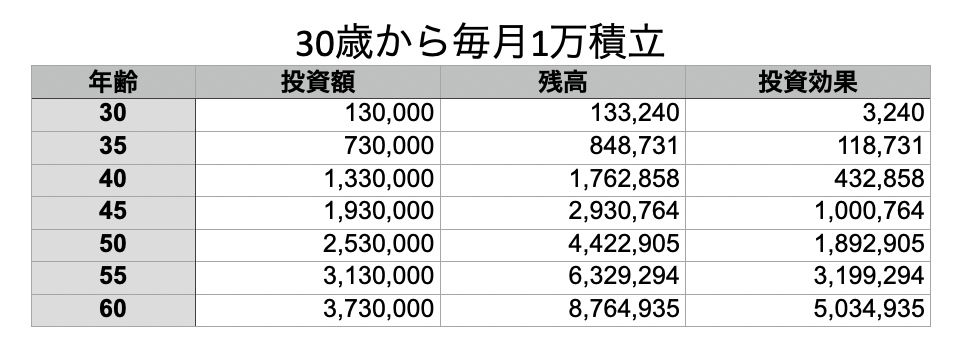

公務員新卒23歳から投資を開始

毎月1万円と2万円を積み立てた場合をシミュレーションしました。

※正確には4月入庁なので3ヶ月分誤差があります。

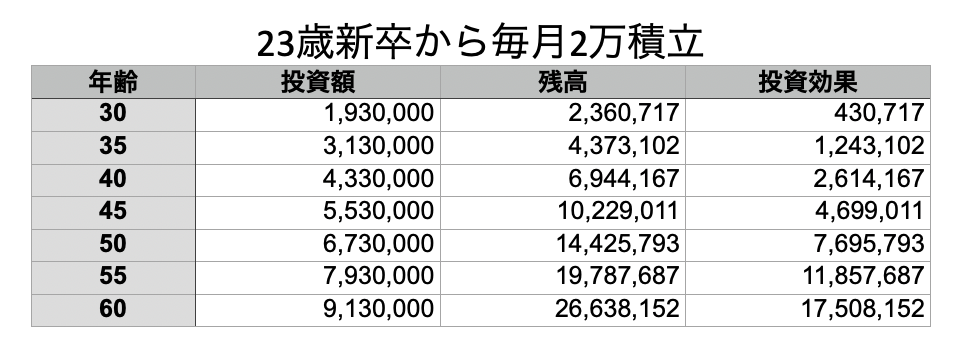

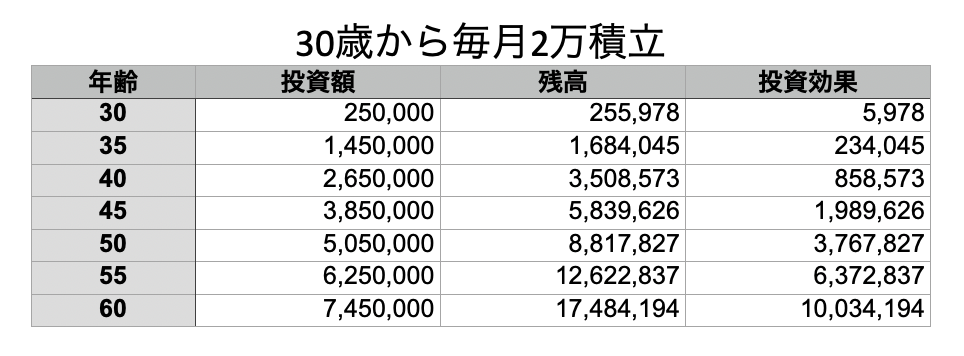

公務員30歳から投資を開始

毎月1万円と2万円を積み立てた場合をシミュレーションしました。

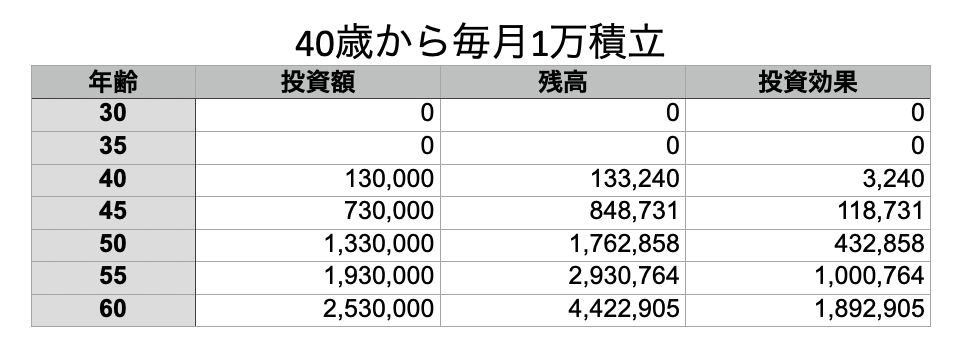

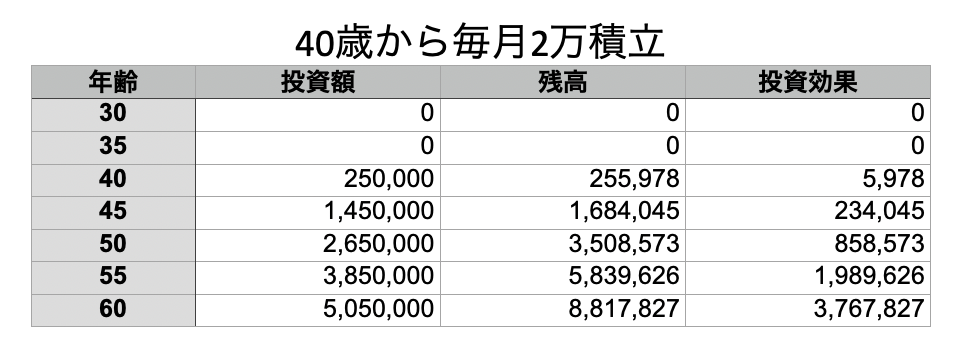

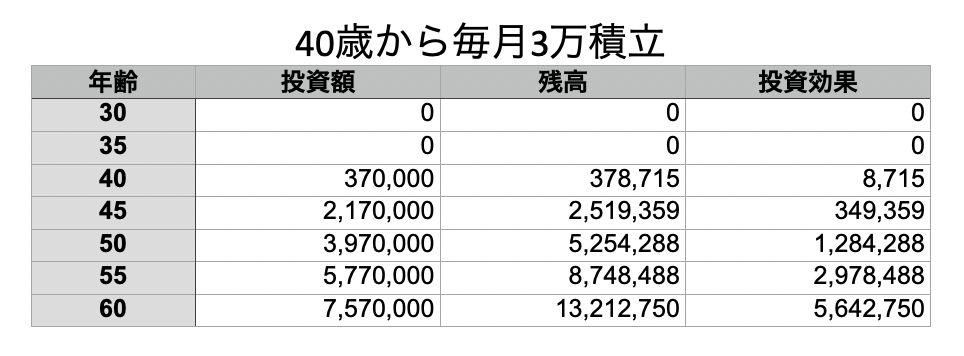

公務員40歳から投資を開始

毎月1万円、2万円、3万円を積み立てた場合をシミュレーションしました。

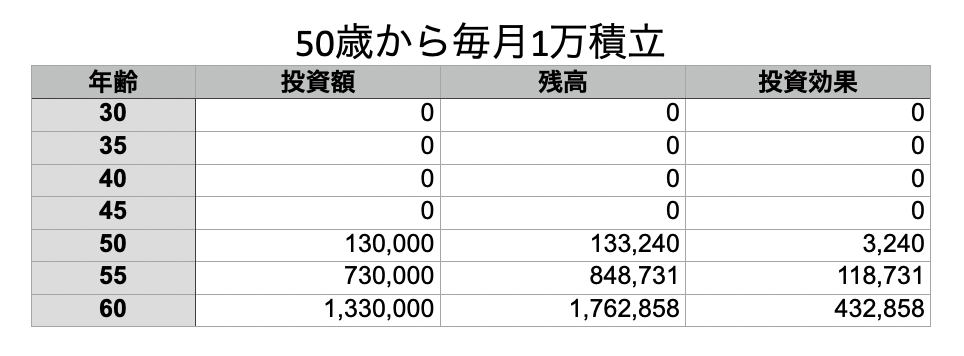

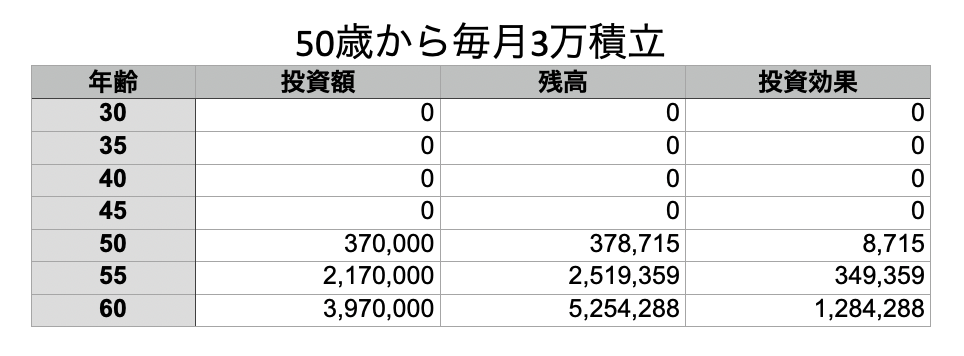

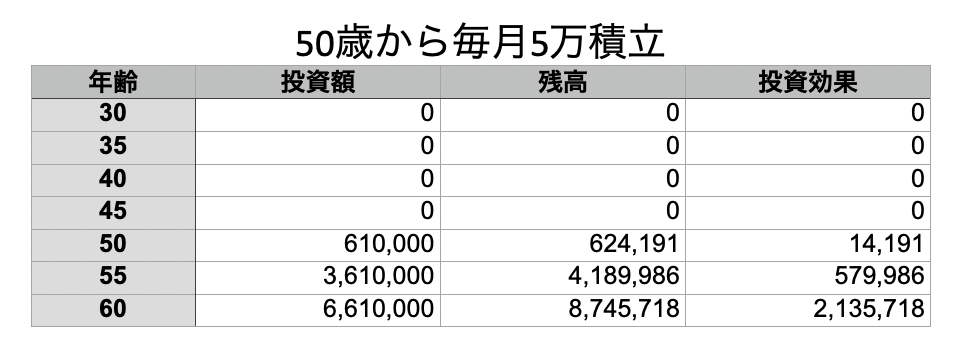

公務員50歳から投資を開始

毎月1万円、3万円、5万円を積み立てた場合をシミュレーションしました。

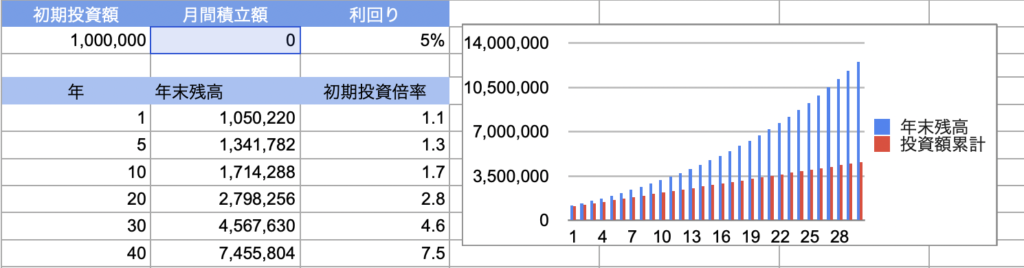

【番外編】新卒で100万円だけ投資してほったらかしてみた

なんと40歳から毎月3万、50歳から毎月5万よりもパフォーマンスは上です。

では結果から見えることを次でお話していきます。

投資シミュレーションからわかること

早く始めた方がリスクも少なくお得

コツコツ積み立てて時間をかけることが最大の武器です。

少ない額でも早く始めた方がリターンが大きいことは明らかですよね。

23歳から毎月1万円やるのと、50歳から毎月5万円やるのとでは23歳からやった方が約665万円高いです。

番外編のほったらかしバージョンでも新卒時に投資することで軍配が上がりますね。

仮に若い時はしんどくても、年功賃金の公務員なら徐々に積み立ての負担は少なくなります。

年功賃金なので余裕があれば積立額を増やしても良いですし、そのままでも十分老後の資金にはなり得ます。

投資額が多いほどリターンが大きい

これは当たり前ですけども(笑)

積立額が1万円と2万円ではだいぶ違いますよね。

当たり前ですが、見える化してみると将来的に大きな差になることがわかります。

もう今からじゃ遅すぎる?

そんなことありません。やろうと思った今がベストで1番早いタイミングです。

早い方が良いことは事実としてありますが、40歳50歳を過ぎても遅すぎることはありません。

ただしシミュレーションのとおり、1万円ずつ積み立てるのではリターンが薄いです。

リスクと言っても、全世界株であれば手堅いですし、投資先に債券を混ぜるなどすると低く抑えることも可能です。

公務員含めて40歳50歳では給与が増える傾向がありますので、投資に回せるお金も増えてくるかと思います。

シミュレーションのとおり、積立額を多くしたり一定の額を早期に投資するとリターンは増してきます。

今より先送りすることが時間の浪費であり、私がおすすめする方法では1番まずいことです。

年金と合わせると?

公的年金(老齢基礎年金+老齢厚生年金)は現在の水準だと月14.6万円くらいの支給です。

これは働いている時の給与(正確には標準報酬月額)に比例していますが、一般の公務員ですと14.6万円くらいの計算とします。

これに年金払い退職給付という企業年金のようなものが加わるので、1ヶ月当たりの給付はもう少し多いと思います。

ここでは仮に20万円としましょう。

年金給付開始が65歳として、そこから85歳まで生きたとしましょう。

20万円✖️12ヶ月✖️20年=4800万円

8割は生活費で費消するとして約1000万円が好きに使えますね。

月に約4万円のお小遣いの計算です。

これにどれだけ退職金、貯金、投資による儲けで上積みができるかということですね。

税金や社会保険料も上昇傾向ですから、今の計算どおりにいくかはわかりません。

iDeCoやつみたてNISAで優遇制度を設けて、政府は「個人で資産形成せよ」というシグナルは発信していますしやっておけば良かったでは後の祭りですので、もし今あなたが迷っているのであれば判断は先送りにしない方が良いでしょう。

生活費を削ってまで必要以上に焦って投資することはおすすめしません。ご自分の財産のバランスをとりながら投資を行ってくださいね。

だから少額でも無理なく早めに始めることをおすすめしています。

▼iDeCoやつみたてNISAはこちらの記事をご覧ください。

公務員の投資は早い者勝ち!後回しで損失が増える仕組みまとめ

早く始めることが吉

早期の投資額が大きい方が有利

40~50代から始めても決して遅くはない

増税や保険料負担増の中、公的年金にプラスアルファが必要

複利を見える化してみましたが、やった場合とやらない場合の差を実感できました。

投資はリスクもありますから、その点は踏まえながら取り組んでみてください。

またお会いしましょう!ありがとうございました!